介绍

最近的清算浪潮使得加密市场中正蔓延着担忧,从Three Arrows Capital蔓延到Celsius Network、Babel Finance、BlockFi和Voyager Digital等加密机构。过去几周,由于数字资产价格暴跌,市场损失了数十亿美元。

流动性问题不仅对DeFi的发展是致命的,对NFT也是如此。在这篇报告中,我们将重点关注NFT的流动性问题和其解决方案,不仅是因为它被视为Web3的主要门户,也因为它的门槛更低,用例更多样化。

本报告将涵盖以下主题:

- 简要描述当前NFT的流动性问题

- 为什么NFT的流动性会不足?

- NFT流动性的现有解决方案是什么?

- NFT流动性解决方案的其他思路

- 总结

NFT的流动性问题是什么?

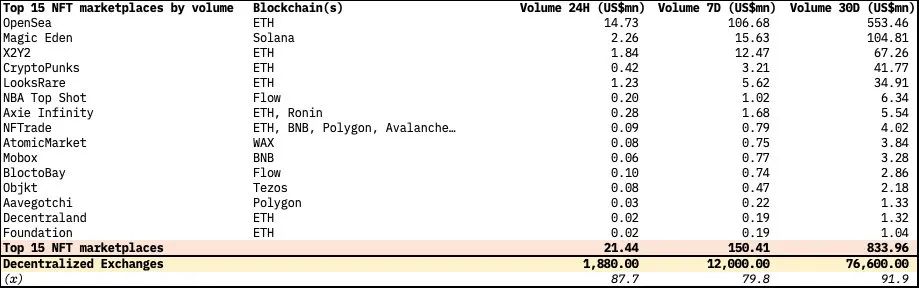

尽管NFT在2021年和2022年初表现活跃,但与DeFi相比,NFT交易活动的水平只能说还好。前15家NFT市场占据了全球NFT市场的绝大多数份额,但其总交易量还不到去中心化加密货币交易所的2%,更不用说2021年交易量高达14万亿美元以上的中心化交易所了。

数据更新日期为2022年7月6日

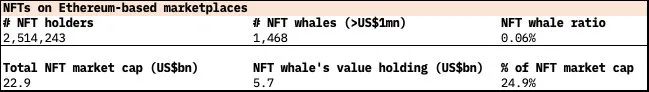

目前鲸鱼中心化导致的NFT金融市场波动也加剧了流动性问题。在大多数基于以太坊的NFT市场中,0.06%的鲸鱼(拥有100万美元以上的NFT持有价值)持有价值57亿美元的NFT,在截至2022年7月6日222亿美元的全球NFT市值中占25.7%。

数据更新日期为2022年7月6日

为什么NFT交易流动性不足?

买家少

将NFT与可替换代币区别开来的是其稀有性和实用性。NFT投资者可以通过DEX / AMM轻松交易像以太坊和Sol这样的代币,但每次NFT销售的买家池要其实小得多,因此上面显示的交易量也相对较小。

定价难

尽管NFT在“移动”当前实体资产链的叙述上有着巨大的想象力,但对大众市场来说仍然是非常新颖的。缺乏历史数据点和被广泛接受的估值分析是造成炒作难度高、定价困难的关键原因。由于稀有程度和主观观点的不同,即使是同一系列中的NFT也可能会有截然不同的价格。这就导致了流动性较低,资金效率不理想。

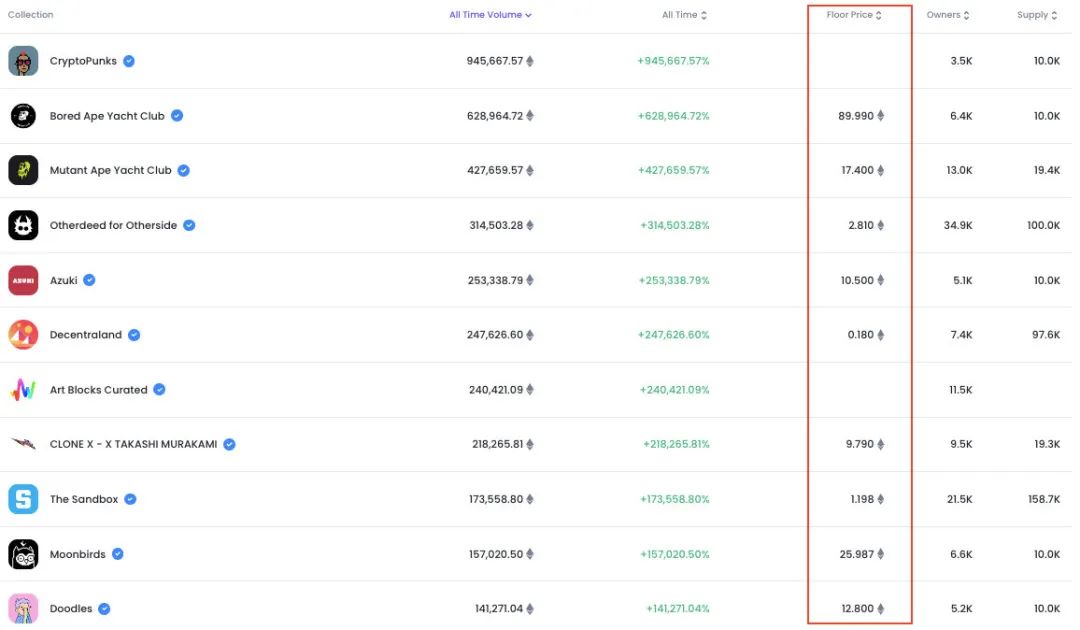

价格高

与房地产等不动产类似,即使在熊市中,蓝筹NFT的平均价格区间也在11K-120K美元之间。高的进入门槛已经导致许多投资者失去了他们的兴趣,从而产生了NFT分片,我们将在后面的部分讨论。

不出售

许多NFT投资者采用钻石手策略(指打算坚定持有股票或其他资产的策略)进行投资,不愿意出售他们的NFT来换取即时的流动性。因此,NFT金融化的发展是解决NFT流动性问题的热门话题。

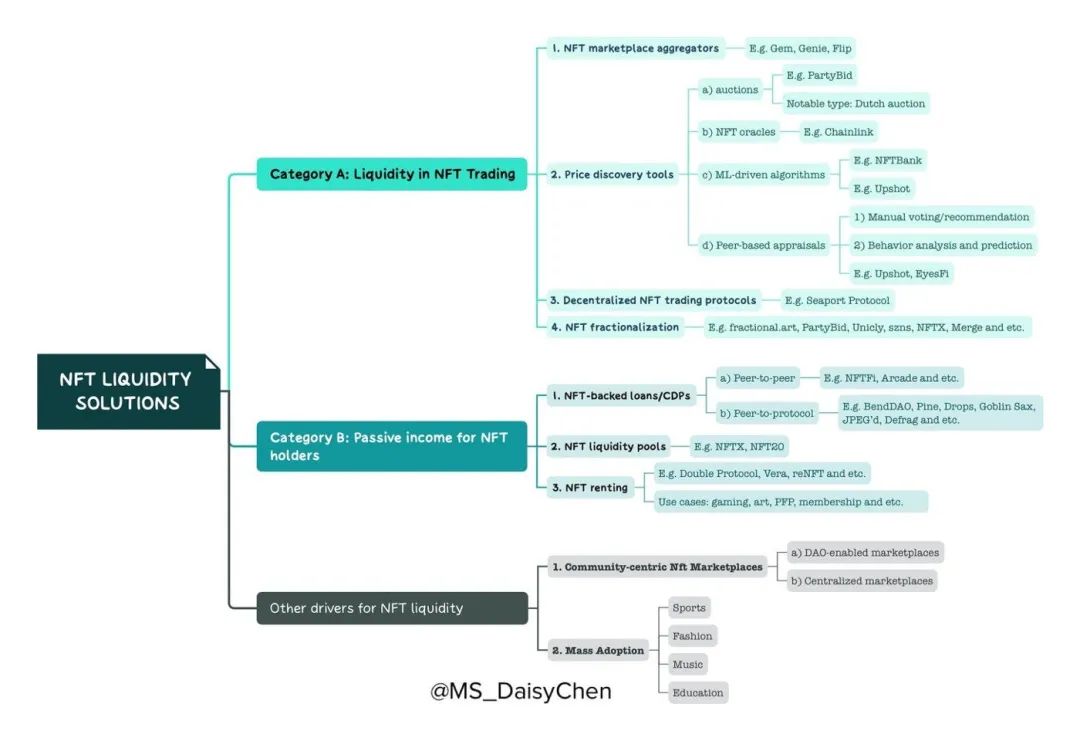

现有的NFT流动性扩展解决方案

A类:NFT交易和增值协议

以更平稳和更低成本的方式促进NFT点对点交易:1)NFT市场聚合器;2)价格发现工具;3)去中心化的NFT交易协议;4)NFT分片。

NFT市场聚合器

NFT市场聚合器可能是目前NFT流动性解决方案中最引人注目的。一个聚合平台整合了大多数NFT交易市场的NFT上架,并为NFT投资者提供了前所未有的“视野“。此外,通过允许用户批量购买,可以节省高达40%的gas费用。目前,排名前三的聚合器分别是Gem(已被OpenSea收购)、Genie(已被Uniswap Labs收购)和Flip。

最近对Gem和Genie的收购表明,聚合器是单个市场/ DeFi池获取用户流量的有效前端工具。它们还允许通过批量购买降低gas费用,并减少NFT交易买家的麻烦。但是,尽管今年NFT聚合器被大肆宣传,但它们在根本上类似于web2中的Deliveroo / Booking.com,因为它们只聚合NFT上架和定价等信息,而没有向NFT市场注入额外的流动性。

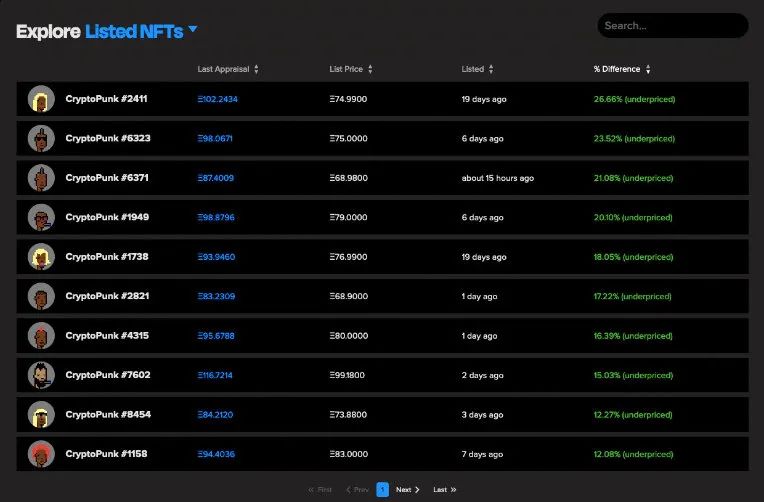

价格发现工具

这种类型的工具可以解决NFT的定价困难和高度投机问题,以帮助用户进行投资决策。此外,价格发现为NFT金融化的发展奠定了至关重要的基础。与市场价格容易同步的可替代代币不同,NFT的定价要复杂得多,因为由于其P2P交易特性,出价、要价和实现价格可能相当不一致。

目前,有几种价格发现方法:

(a)与传统世界一样,拍卖特别适合价值高的NFT。与传统的英式拍卖模式相反,荷兰式拍卖采用的是降价方式,在拍卖中,艺术家和拍卖师通知所有潜在藏家,并在拍卖前收集他们所有的投标价格,以确定上限价格。然后拍卖将从最高限价开始,并在每一段预定的时间内下降XX%,直到所有NFT以投标人指定的投标价格售罄。

拍卖有利于NFT发行者,但准确的定价结果会极大地牺牲市场资本效率,因为其锁定了竞标者的资本,而这些资本的总和很可能超过被竞标者所购买的NFT交易的价值。

(b) 像Chainlink这样的NFT预言机可以从区块链中检索NFT收藏品的最低价格,并计算它们的时间加权平均价格(TWAP)。这可以通过跟踪平均价格为投资者提供一个参考价格范围。

然而,它的限制是,TWAP需要巨大的交易金额才能保证准确,因此它也容易受到预言机攻击和市场操纵。

©机器学习驱动的算法可以很好地服务于相对丰富的数据点(例如稀有度统计和特征)的NFT收藏品,因为它更有效地利用定量分析来进行价格预测。

例如,NFTBank,一个综合性的NFT资产管理公司,为1900多个NFT项目提供价格发现服务。它由一个机器学习模型提供动力,该模型的数据输入包括NFT元数据、销售历史、特征值、类别、销售时间等。

另一个例子是Upshot,它开发了专门的机器学习算法,可以收集历史销售数据、二级市场数据和NFT元数据,从而生成可靠的评估。使用算法,Upshot每小时重新定价270K+顶级NFT商品,包括Bored Apes, Art Blocks和CryptoPunks。

由于ML驱动的算法需要大量的数据点来得出计算结果,所以它对具有丰富的历史销售数据、稀有属性和特征以及较低波动性的NFT收藏品更有意义。投资者可能会发现,对于那些在市场上没有太多可比性的NFT项目而言,它并不是很准确。

(d) 基于同行的评价包括1)人工投票/推荐;2)行为分析和预测机制。就像数字艺术一样,NFT的定价更主观,因此很难计算量化结果,因此对于这类类型的评估,集体判断可能是更可靠的类型。

上面提到的Upshot项目也有自己的NFT评估协议,通过激励用户为NFT项目提供诚实的反馈和建议,来建立一套数据。它为开发人员构建了API,以便将他们的数据集成到各种项目中。

去中心化NFT交易协议

OpenSea在6月中旬宣布将迁移到Seaport Protocol,这是一个开源的Web3市场协议,旨在安全有效地交易NFT。OpenSea比中心化的DeFi同行超前了一步,它推出了协议,降低了35%的gas费用,透明地公开了链上交易,并允许其他开发者分叉。

这一举措降低了开发人员建立自己的NFT市场的门槛,并将交易数据转移到了链上。它可以消除许多现有NFT工具平台的痛点,因为他们可以在Seaport Protocol的基础上建立自己的市场,从他们现有的用户基础上获取价值,这些用户通常会来寻找alpha,然后切换到其他市场/聚合器来执行。

然而,考虑到该协议的新颖性,它是否真的能在NFT工具平台之间产生流动性网络效应还有待检验。但有一件事是肯定的,我们期待在无需许可的NFT交易协议领域看到更多的发展。

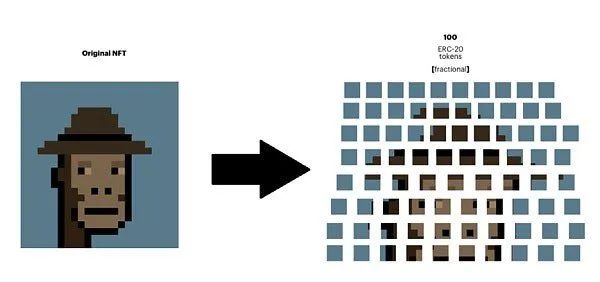

NFT分片

NFT分片是指将一个给定的NFT拆分成多个可以在市场上单独交易的部分。该过程涉及到智能合约,该合约将ERC-721代币划分为若干F-NFT或可替换的ERC-20代币。由于这些ERC-20代币可以在DeFi系统中使用,并可以通过AMM的流动性挖矿被市场估值,它可以极大地提高价格发现和流动性。另一个更明显的原因是,它鼓励去中心化,因为它让普通投资者获得高价值NFT项目的敞口。

将一个CryptoPunk NFT拆分为100个ERC-20代币

这一领域最引人注目的项目之一是fractional.art。你可以将web3钱包与fractional.art连接起来。以ERC-20代币的形式购买分片的NFT。作为一个NFT分片代币持有者,你可以参与NFT底价的投票。该平台还设置了7天拍卖功能,当投资者打算购买NFT的所有部分,即拥有整个部分时,可以触发该功能,让每个人都可以参与竞价过程。

PartyBid由PartyDAO开发,是一个NFT拍卖平台,支持包括OpenSea在内的多个市场上的NFT。任何人都可以发起一个“Party”来贡献ETH以共同竞标NFT分片。这是通过PartyBid的MarketWrapper合约实现的,该合约提供了一个通用接口来聚合所有NFT投标。PartyBid 建立在fractional.art 之上,用于对成功出价的 NFT 进行分片。成功竞标将收取2.5ETH的费用和2.5%的代币价值,该代币价值将被转移到PartyDAO的金库。

NFT的分片可能是下一个大趋势,因为它对流动性产生了积极的影响,但它并非没有风险。F-NFT可能会引发监管问题,因为它们可能被视为未经授权的ICO。SEC委员Hester Peirce在2021年警告称,F-NFT可能被视为证券。此外,管理知识产权和宣传权可能是棘手和复杂的,取决于NFT的特征和类型。

B类:钻石手NFT投资者的被动收益

正如我们在本报告开头提到的,造成NFT资产流动性问题的关键因素之一是投资者更喜欢持有NFT资产,而不实现他们的利润。为了解决源于这种行为的流动性问题,现有传统金融世界的3个主要措施旨在服务于这些长期持有NFT的投资者:1) NFT支持的贷款/抵押贷款;2) NFT交易流动性池;3) NFT交易租赁/借贷。

它们都提供被动的收入流,并提高NFT投资者的资本效率,同时向市场提供额外的流动性。值得注意的是,这一类别下的许多平台已经纳入了A类别下的解决方案,因为它们以各种方式服务于这两种类型的措施。

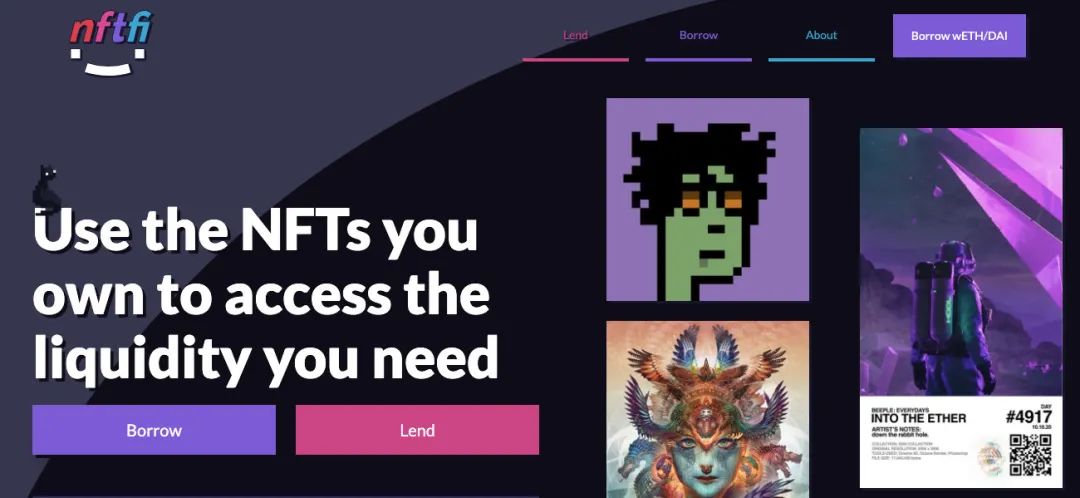

NFT支持的贷款/ CDP

截至2022年5月1日,与债务渗透率约为35%(240亿美元/ 650亿美元)的全球艺术品市场相比,NFT债务渗透率仅为0.5%(约2.5亿美元/ 370亿美元),因此预计随着市场总规模的增长,流动性也会提高。

有两种类型的贷款发行者:点对点(P2P)和点对协议(P2Protocol)。大部分贷款是通过NFTFi、Arcade等P2P贷款平台发放的。其余由BendDAO、DropsDAO、PineDAO、Goblin Sax等P2Pool贷款供应商发行。

目前NFT支持贷款的总市场规模超过2.5亿美元。由于波动性较高,NFT贷款机构可以获得比传统加密货币支持的贷款更高的预期回报。

a) NFT支持的P2P借贷平台。这一领域最大的两家公司是NFTFi和Arcade,其中迄今为止发行的贷款总额约为2.4亿美元。目前,由于其他长尾NFT项目的高波动性和不确定性,这些P2P平台只支持蓝筹NFT。

NFTFi是建立在NFT借贷协议MetaStreet之上的。它允许NFT所有者使用他们的NFT作为抵押来借入wETH或DAI,而贷方可以通过提供这些贷款来赚取利息。NFTFi的90天贷款要求年利率高达1000%,而较长期限贷款的平均年利率为90%。自2020年5月成立以来(截至2022年7月5日),该公司已处理了13363笔贷款,金额为2.17亿美元。NFTFi对成功贷款(不包括违约贷款)的贷款人收取5%的利息收入。一些抵押NFT包括打包的Crypto Punks(约占贷款的29%)和BAYC(23%)。

Arcade(2000万美元)建立在Pawn protocol上,自2022年成立以来,促进了约2000万美元的贷款。除了wETH和DAI,用户还可以通过从选定的列表中抵押NFT来借用USDC。与NFTFi不同的是,Arcade在贷款开始时向借款人收取2%的预付款。

上述两家P2P借贷平台都不承担任何风险,也不依赖算法定价来实现扩展。然而,可扩展性受限于其定制的贷款条款,以及潜在的慢速匹配,因为借款人必须等待还价。

b) P2Protocol NFT支持的贷款

P2Protocol贷款市场的规模仍然很小(3000万- 5000万美元)。主要玩家包括BendDAO, Drops, Pine, Goblin Sax, JPEG 'd和Defrag。一些贷款平台,如BendDAO,采用投票代管代币经济学来激励NFT持有者在各种贷款池中提供流动性。与DeFi流动性池类似,它们通过发行治理代币来提高贷款人的利润。

为了解决P2P借贷市场匹配缓慢的问题,P2Protocol 借贷项目允许即时流动性,因为匹配过程是由协议处理的。但其缺点是,自动贷款条款需要丰富的数据点,如实时价格和稀有程度统计,因此限制了NFT选择已经具有的定量属性的流动性。

即使有了NFT支持的超额抵押的贷款(至少50%),由于“自愿”违约的可能性更高,NFT支持的贷款机构仍然承担着更大的风险。当NFT的价值小于贷款额时,借款人就会放弃偿还贷款。为了降低此类风险,准确的价格发现、信用风险分析和保险都是许多借贷平台已经整合或正在积极探索的重要增值服务。

受NFT市场聚合器的启发,NFT支持的贷款聚合器和基础设施可能会成为下一个趋势,因为NFT贷款市场仍然是碎片化的(尤其是在P2Protocol)。除了上面提到的MetaStreet之外,Spice Finance是一个新的项目,旨在通过集成各种NFT的P2Protocol协议,以便整合现有的P2Protocol贷款到一个单一的平台上。除此之外,它还建立了一个机器学习的NFT评估工具和信用风险系统,以支撑综合贷款平台。

这类聚合器的最大风险来自于高度的集成和可组合性,因为项目继承了所有底层应用程序的风险。

NFT流动性池

NFT流动性池可以分为质押流动性池和交易流动性池,这与DeFi的流动性池是一致的。主要的不同是用户可以通过将类似特性/底价的NFT存入相同的流动性池来制造可替换的代币(例如ERC-20代币)。可替换代币是池中任何随机资产的表示,并可以进行交换。通过存储NFT,生成相应的可替换代币,并通过DeFi AMM轻松的进行交换(如使用NFTX的Sushiswap),流动性提供者可以享受更快的流动性时间。除了NFTX,另一个关键平台是NFT20。由于流动性池涉及可替换代币的铸造,这种类型的服务通常由NFT分片协议提供动力。

与DeFi一样,如果NFT定价错误,用户可以进行套利,从而促进价格发现。此外,流动性提供者通常会获得LP代币,并可以通过质押来提高回报。然而,考虑到NFT的高波动性和投机行为,下跌的风险对平台和投资者来说可能都是一个挑战。

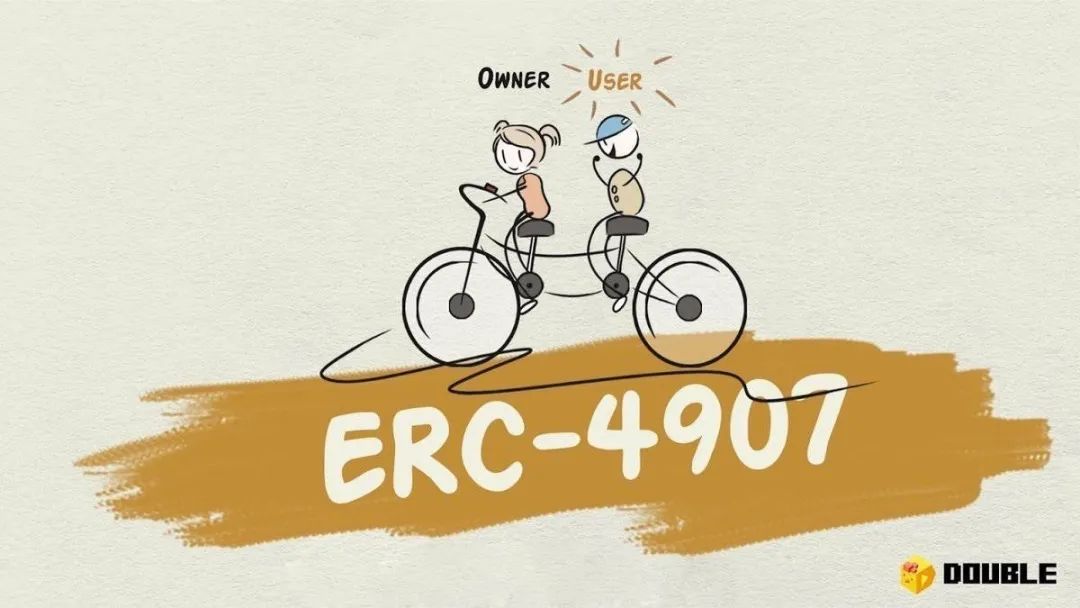

NFT租赁

租赁为NFT所有者提供了另一个获得被动收入的方向。Double Protocol的ERC-4907标准刚刚成为以太坊上的第30个官方ERC标准,该标准采取了一种创新的方法,增加了一个“过期”功能,授权“用户”自动过期。通过这种方式,建立在ERC-4907标准之上的项目可以很容易地将用户的所有权与在租期结束时自动终止的使用权分离开来。这将推动NFT租赁的发展,并催生更多围绕NFT租赁构建的衍生品。

NFT租赁可以适用于各种用例,包括游戏、艺术、PFP、会员NFT等。例如,艺术展览、品牌或活动可能会租赁与他们相匹配的特定数字艺术NFT。或者有些人想要加入一个社区一段时间,他们可能会将NFT会员出租一个月(听起来像是订阅付费内容)。

考虑到元宇宙的规模,NFT租赁最有希望的用例是游戏。虚拟土地可能会引发热潮,因为随着游戏吸引更多用户和品牌,许多所有者投资大量土地,以便他们可以依靠它们从不同类型的用途中产生被动租金收入。此外,游戏内的资产,如皮肤、装备、宠物、角色和其他道具,要么是玩家玩游戏所必需的,要么是给予玩家优势。如果玩家因为各种原因无法负担或不想购买游戏内的NFT,他们便会选择租用,从而进一步提高NFT的流动性。

NFT流动性解决方案的其他思路

当谈到NFT交易时,能够进一步推动流动性的因素似乎来自于社区,其中用户对社区发展出来的NFT项目的品味和价值保持一致。通常情况下,市场是由背后社区的主题/氛围决定的垂直市场。这样的 NFT 市场非常适合 NFT 项目在社区成员中发挥代币的影响力和效用。项目所有者也会有这种归属感和所有权,因为他们可以参与市场设计的投票,以提供用户体验。

DAO听起来像是这样一个市场发展的有机场所,特别是有了前面提到的降低开发门槛的Seaport Protocol。此外,中心化的NFT市场也在积极探索社区功能,比如Coinbase的测试版NFT市场就专注于为买家和卖家创建一个社交社区。

总结

以上所有的流动性解决方案都是基于当前的NFT市场规模来解决问题。从长远来看,推动NFT流动性的根本因素必须来自于NFT对各个行业的渗透。

我们正踏上一段令人兴奋的旅程,进入NFT的未来,在这里,我们看到了来自体育、时尚品牌、音乐流媒体服务和教育领域的知名企业和名人,他们与元宇宙类项目和区块链技术建立了合作关系。提高NFT流动性的最终方法是得到大规模采用。在NFT金融化和进一步采用的过程中,NFT交易平台可能会在反洗钱和证券投资方面受到更严格的监管。

链云财经原创,作者:链云财经官方,转载请注明出处:http://www.lianwin8.com/?p=17487

微信扫一扫打赏

微信扫一扫打赏