文 :王 衡

导 读

与比特币挖矿潮类似的是,1849年共有4万淘金人加入加州淘金潮,但他们当中只有非常少的一部分人因淘金致富,史称“49年淘金者”。世界上超过90%的黄金都是加州淘金潮以后开采的。

黄金具有使用价值,常常是确保可靠性能的无可争议的首选材料。如今开采的黄金有大约一半都被制作成首饰,金饰仍然是黄金的最大用途。黄金的重量以金衡盎司(1金衡盎司 = 31.1035克)衡量,纯度则用“开”(K)表示。“K纯度”衡量的是黄金与其他金属合金中表示黄金的纯度。24K表示纯金,无其他金属混合;18K金的黄金含量为75%,25%为通常是铜或银。

本文通过对比黄金的发展历史、价格趋势、稀缺程度、产能以及涨价驱动力等,分析了作为数字黄金的比特币的未来发展。

目 录

比特币:数字黄金的崛起之路

比特币:2021年稀缺性将超过黄金

比特币:追逐黄金的涨价趋势

比特币:产能减半的涨价周期

比特币:涨价的长期驱动力

比特币:数字黄金的崛起之路

5月31日,我们第二篇看多研报《比特币:崛起中的数字黄金,两年冲击黄金价值的20%》:比特币融合了硬通货(黄金和白银等)的最佳品质,以及世界中大多数人已经习以为常的现代银行业务。反应链上活跃度的比特币链上周转率(TRC,Turnover Rate on the Chain)不断下降,从2017年的15.46次/年,2018年8.28次/年,2019年约7.8次/年。

我们认为,比特币链上转账的活动逐渐减弱,既不是因为支付需求减少,也不是因为交易需求减少,而是价值储备需求的上升。这是因为支付需求保持稳定的微增长态势。场内交易需求暴涨将带来更多的链上转账,而场外交易占链上转账总数量的比例仅为1%左右,影响非常小。按照逻辑推理,是因为存储需求上升导致的周转率下降。

明确判定:将比特币作为 “价值存储” 是一个更容易接受的概念,比特币作为数字黄金的价值储备之路正在崛起。预计2021年比特币市值将达到1.5万亿美元左右,届时将达到黄金价值的20%。()

比特币:2021年稀缺性将超过黄金

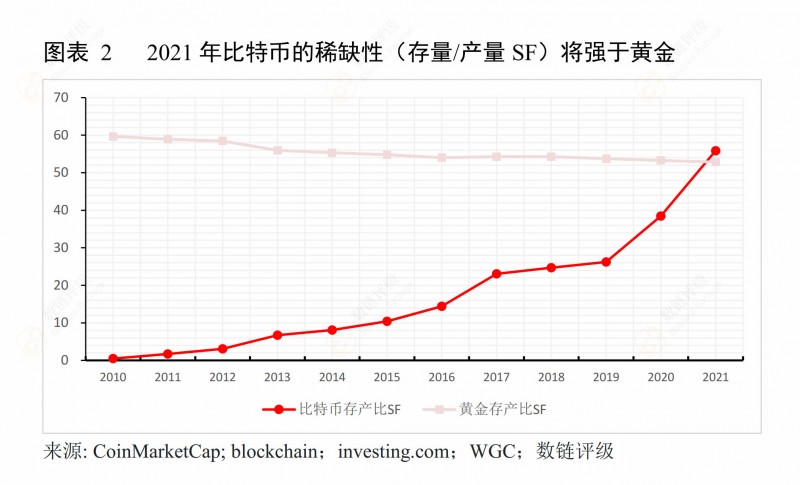

根据存量-产量(stock-to-flow)模型来对比比特币和黄金的稀缺程度,即存产比SF =存量/产量。其中,存量是现有库存或储备的大小。产量是年产量。SF是供应增长率(产量/存量)或通货膨胀率的倒数。

黄金已开采近78%,年产量增长率处于1.5%~1.8%之间,逐年微降。世界黄金协会(WGC)估计,黄金全球可采储量约24.40万吨,历史上已开采约19万吨,占比77.87%左右。由于黄金基本上不可毁坏,已开采黄金仍然以某种形式存在于世界上。如果所有黄金全部放在一起,形成的纯金立方体边长可达21米。

在国家层面上,中国是2018年世界最大黄金生产国,产量占全球总量约11.54%,其次是澳大利亚(8.99%)和俄罗斯(8.49%)。异曲同工的是,比特币前五大算力矿池分别是BTC.com、F2Pool、AntPool、Poolin、BTC.TOP,算力合计占比超过66%,也均由中国人发起建立,中国也是世界上最大比特币生产国。

已开采的黄金中,47.70%用于首饰,21.10%用于私人投资,17.10%用于各国央行存储,其他占比14.10%。每年,全球黄金矿业新采出约3000—3500吨黄金,近年来黄金产量呈上升趋势,但年产量增长率逐年微降。

需要指出的是,世界黄金协会的报告指出,央行投资黄金的五条重要原因,重要程度依次递减:避险资产、有效的投资组合多元化工具;全球认可;历史地位;政治风险。

以2019年数据为例,相比比特币(26)、白银(22)、钯金(1.1)、铂金(0.4)等,黄金拥有最高的SF值(54)。也就是说,此时需要26年的生产才能获得当前的比特币存量。较低的SF值的钯金和铂金等,一旦有人囤积它们,价格上涨,产量上升,价格就会再次下跌。

由于周期性减产的存在,比特币稀缺程度逐年增强。比特币总量恒定为2100万个,已开采近85%,年产量增长率从产生以来逐年下降,2014年产量增长率为12.33%,2019年折合全年约3.81%,到2021年预计为1.79%。2019年的已有比特币存量比2019年生产的新币大26倍左右,这一倍数是黄金的一半。但在2021年左右,比特币SF值届时将超过黄金。

比特币:追逐黄金的涨价趋势

黄金作为货币的职能和金本位制

第二次世界大战爆发后,黄金失去了在发达经济体中作为货币的地位。二战结束时,固定汇率机制布雷顿森林货币体系建立。1971年,美国单边终止其金本位制,布雷顿森林体系瓦解。金本位制通常指历史上的两个关键时期:古典金本位制时期和布雷顿森林体系黄金挂钩汇率制度后的时期。

金本位制是一套体系,在该体系下,所有国家都将其货币的价值与一定黄金数量挂钩,或者是将他们的货币与另一国家已经与一定黄金数量挂钩的货币实行挂钩。国内货币能够以固定的价格自由兑换成黄金,黄金输入输出不受限制。金币与其他金属硬币和纸币一起作为国内货币流通,而各国的金币组分不尽相同。由于各币种的价值都以一定黄金数量来确定,参与这一体系的各币种间的汇率因此也是确定的。

在古典金本位体系下,央行有两项最重要的货币政策职能:一是确保纸币能够以固定价格兑换成黄金,以及维护汇率。二是加快国际收支失衡调整过程,但事实上这一项往往不能得到遵守。

古典金本位制从1870年代创立,一直延续至1914年第一次世界大战爆发。19世纪初,拿破仑战争造成的动荡平息后,货币不是硬币(金、银或铜币),就是以硬币为基础发行的银行纸币。但是,开始只有英国和英国部分殖民地采用金本位制,1854年,葡萄牙也加入了该体系。其他国家通常采用银本位,有些国家还采用双金属货币制。

1871年,德意志帝国刚统一,受益于1870年普法战争结束后法国的赔款,德意志帝国开始采取措施,使其在实质上也采用了金本位制。德意志帝国这个决定的影响力,加上英国当时的经济和政治统治地位,以及伦敦金融市场的吸引力,足以促使其他国家转投金本位体系。

但是,也有人认为,这个向纯金本位制的转换更多地是因为金银相对供应上出现的变化。不管原因何在,到1900年,除中国和部分中美国家外,所有国家都加入了金本位制。这一格局一直延续到第一次世界大战才被打破。两次世界大战之间,人们曾不时尝试回归纯粹的、古典金本位制,但都未能成功延续到1930年代的大萧条期之后。

布雷顿森林货币体系,35美元/盎司的固定汇价。

二战后世界将需要一个全新的国际体系来取代金本位制,这一点在二战期间就已明显。1944年在美国召开的布雷顿森林会议起草了该体系的蓝图。美国拥有的政治和经济地位使美元自然而然地处于该体系的核心位置。经历过两次世界大战之间的混乱局面,各国渴望稳定,因为固定的汇率被视为对贸易具有重要意义,同时也渴望拥有比传统的金本位制更好的灵活度。

会议确立的体系以当时35美元一盎司的黄金平价将美元与黄金挂钩,同时,其他国家货币与美元挂钩,但是汇率可调整。与古典金本位制不同,该体系允许各国进行资本管制来刺激其经济,且不需接受金融市场惩罚。

在布雷顿森林体系时期,世界经济发展迅速。通过实施凯恩斯主义经济政策,政府得以控制经济波动,总体而言衰退幅度很小。但在1960年代,其局限性开始显现。尽管幅度较小,但长期的全球通胀使得实际金价过低。美国长期的贸易逆差使美国的黄金储备耗之殆尽,但同时使美元对黄金贬值的想法又面临着巨大的阻力;无论如何,这都需要顺差国家同意提高其货币对美元的汇率,才能达到希望看到的调整结果。

同时,经济发展的速度使国际储备水平总体呈不足趋势;“特别提款权”(SDR)的创设也未能解决该问题。虽然仍然存在资本管制,但到1960年代末,其力度相对1950年代早期已大大减弱,使被认为疲软的货币面临资本外逃或投机操作的风险。

1961年,伦敦黄金总库(London Gold Pool)成立。八个国家将他们的黄金储备储存在一起,捍卫35美元/盎司的挂钩金价,防止金价上涨。在一段时期内,这种做法收到一定效果,但后来其局限性开始显现。

1968年3月,二级黄金市场推出,由一个自由浮动的私营市场和以固定平价进行官方交易的市场组成。这个二级体系本质上非常脆弱。美元逆差问题依旧存在,并且不断恶化。随着对美元的投机行为不断加剧,其他国家央行变得越来越不愿意接受美元结算;局面变得难以维持。最后于1971年8月,尼克松总统宣布美国将停止履行其他国家央行可用美元向美国兑换黄金的义务。布雷顿森林体系崩溃,黄金开始在世界市场上自由交易。

20世纪70年代以前,黄金价格基本由各国政府或中央银行决定。70年代初期,黄金价格逐渐市场化。1971年开始,美元大贬值之路开启。美元指数从120下跌至1980年7月的84。主要是由于冷战中的重要局部战争-越南战争,以及第三次中东战争,美国国防支出所占的比重急剧上升,国内物价飞涨,兴起反战运动,并引发石油危机,这铸就黄金首轮轮长达8年的超级大牛市。

1980-2000年的20年里,里根和克林顿带领美国经济进入辉煌繁荣时代,美国GDP占全球的比例,回到了二战后的最高位,金价也长期处于熊市中。

进入2000年以来,以科技股泡沫崩盘为起源,紧接着又碰上2001年9.11事件,两场反恐战争使得军费开支大增,再次把美国经济拖入相对低谷,并在08年遭次贷危机重创,但随后依靠金融货币霸权,国内经济很快得到了修复,美股2010年后全面进入超级大牛市,金价则在2011年达到第二轮大牛市顶点。目前,黄金正处于第二轮涨价周期中。最近六年,金价稳定在1200~1500美元/盎司,约合260~320元人民币/克。

比特币和黄金的共同特征:(1)具有跨国、全球性联动特征;(2)受供给-需求主导的基本经济学规律支配;(3)均具有一定的避险属性。具有“数字黄金”之称的比特币,周期轮动的涨价仍在持续。

目前,比特币正处于第五轮价格周期上半场的加速行情之中。加速行情具有历时短、整体涨幅大、鲜有回调三大特征。我们判断,比特币正迎来属于自己的高光时刻,下半年将呈现加速上涨的单边趋势,三个月内将突破2万美元的前期高点,年底创5万美元的历史新高。()

比特币:周期性产能减半的价格周期

比特币周期性减产,类似于美元一致预期性的“加息”。加息将使美元指数上涨,减产将使比特币涨价。比特币周期性减半引起供求关系变化。如果挖矿成本和难度不变,减半后挖矿收益减半,矿工就不愿意按照原来价格抛售新币,价格必然要跟着翻倍甚至更高才行。确定性的周期性减产,涨价由减产预期主导。所以,可以说“产能减半”打造的是一个势在必行的牛市。

2012年11月28日首次减产后,比特币随后开启了两轮价格周期,分别是第二轮周期(10 ~100美元)和第三轮周期(100~1000美元)。

2016年7月9日第二次减产后,比特币随后开启了两轮价格周期,分别是第四轮价格周期(1000~1万美元)和6月份刚刚开启的第五轮价格周期(1万~10万美元)。

比特币:涨价的长期驱动力

价格发现对于任何市场都至关重要,比特币波动率正呈现逐年下降态势。2016~2019年,黄金波动率分别是16.52%、11.01%、9.02%、7.83%。与此同时,最近四年比特币波动率分别是38.70%、81.08%、63.01%和44.86%。2013年比特币波动率曾高达117.89%,目前正呈现逐年下降态势。

我们认为比特币和黄金的涨价驱动力具有相同之处,主要有四大影响因素:

1)财富和经济扩张:经济增长会推动投资和长期储蓄需求的增加,所以比特币价格和经济增长之间呈正相关。

2)市场风险和不确定性:市场低迷往往会使作为主权风险对冲资产的比特币投资需求大增。很多投资者将比特币视为避险资产——有效对冲货币贬值、高通胀和其他系统性风险。

3)机会成本:包括债券和货币在内的,竞争资产感知相对价值,会影响消费者对比特币的态度。

4)动能和仓位:资产流和价格趋势会增强或削弱比特币表现。

链云财经原创,作者:链云财经官方,转载请注明出处:http://www.lianwin8.com/?p=7596

微信扫一扫打赏

微信扫一扫打赏